Anlage-Erfolgsformel GRANOLAS – Diese elf Top-Qualitätsaktien aus Europa übertrumpfen sogar die Glorreichen 7

Wegen ihrer überragenden Kursentwicklung dominieren die Aktien der Magnificent 7 (Amazon, Apple, Alphabet, Meta, Microsoft, Nvidia und Tesla) die Börsen-Schlagzeilen. Über die GRANOLAS sprechen Anleger dagegen viel seltener. Dabei haben diese elf europäischen Qualitätsaktien zuletzt sogar besser abgeschnitten als die US-Giganten. Der Börsenwerte-Verlags-Blog nennt die Namen dieser Gewinner-Aktien, die laut Goldman Sachs weiterhin über Potenzial verfügen.

Der europäische Aktienmarkt wird von einer kleinen Gruppe international ausgerichteter Qualitätswachstumsunternehmen dominiert: den so genannten GRANOLAS. Goldman Sachs hat diese Gruppierung und dieses Akronym während des Coronavirus-Lockdowns in Europa im Jahr 2020 geschaffen. Dazu griffen die Initiatoren bei der US-Investmentbank auf die zu dieser Zeit größten europäischen Unternehmen nach Marktkapitalisierung zurück: GSK, Roche, ASML, Nestle, Novartis, Novo Nordisk, L'Oreal, LVMH, Astrazeneca, SAP und Sanofi.

Auf die GRANOLAS entfällt etwa ein Viertel der Marktkapitalisierung des STOXX 600 Index, was in etwa dem kombinierten Gewicht von Energie, Grundstoffen, Finanzwerten und Autos entspricht.

Die GRANOLAS weisen Qualitäten auf, von denen Goldman Sachs erwartet, dass sie in diesem Zyklus weiterhin wichtig bzw. an der Börse geschätzt sein werden: starkes Gewinnwachstum, geringe Volatilität, hohe und stabile Margen sowie starke Bilanzen. Die zuständigen Analysten sind der Meinung, dass diese Titel auch von der strukturellen Verlagerung hin zu passiven Anlagen und der mangelnden Liquidität auf dem europäischen Aktienmarkt profitieren werden.

Aus europäischer Sicht waren die GRANOLAS für 60% der gesamten Marktperformance im vergangenen Jahr verantwortlich. Sie sind zu einem großen Teil der Grund dafür, dass europäische Aktien trotz der schwachen Entwicklung des inländischen Bruttoinlandsproduktes gut abgeschnitten haben.

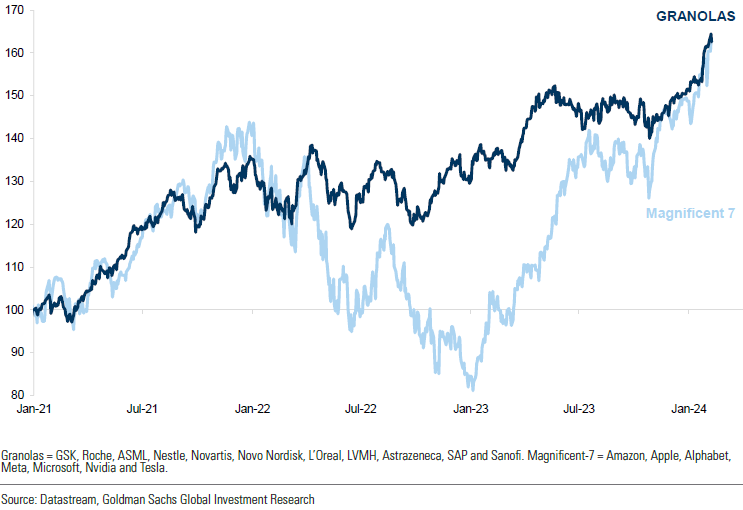

Aus globaler Sicht haben die GRANOLAS in den vergangenen zwei Jahren sogar die sogenannten Glorreichen 7 (Magnificent 7 - Amazon, Apple, Alphabet, Meta, Microsoft, Nvidia und Tesla) übertroffen. Wobei ihre (Out-)Performance auf risikobereinigter Basis sogar noch beeindruckender ist: Mit einer Volatilität, die zwei Mal so niedrig ist wie bei den Magnificent 7, tragen die GRANOLAS dazu bei, die Sharpe Ratio zu erhöhen, so Goldman Sachs (alle Angaben stammen aus einer Studie vom 12. Februar 2024).

Die GRANOLAS haben selbst mit den so genannten Magnificent 7 in den USA Schritt gehalten und seit Januar 2021 eine Rendite von 63% erzielt (Gesamtperformance in %)

Bewertung am oberen Ende der Spanne - aber das Wachstum ist hoch und es gibt eine Fokussierung auf Aktionäre

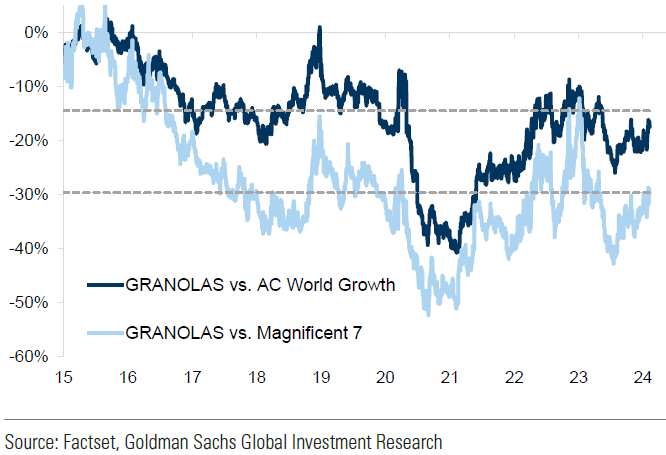

Wie das US-Institut weiter ausführt, werden die GRANOLAS mit einem 20-fachen KGV gehandelt. Dieser Aufschlag ist jedoch für Wachstumsunternehmen nicht ungewöhnlich. Sie werden außerdem gleichzeitig mit einem Abschlag von 30% gegenüber den Magnificent 7 (30x KGV) gehandelt sowie unter dem historischen Durchschnitts-Bewertungsabschlag gegenüber dem Growth-Anlagefaktor auf globaler Basis.

GRANOLAS werden mit einem Abschlag gegenüber anderen Wachstumsunternehmen gehandelt - Aufschlag/Abschlag (in %) gemessen am KGV basierend auf den Schätzungen der nächsten zwölf Monate

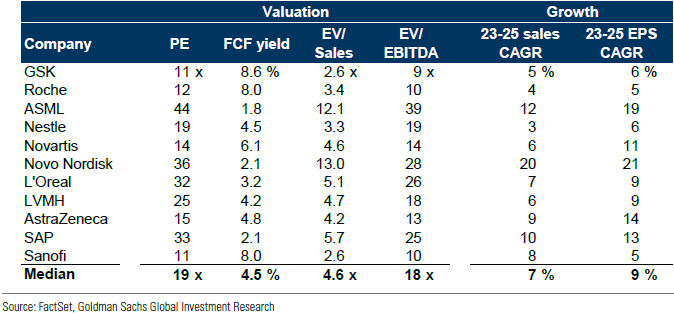

Der Analystenkonsens erwartet in den kommenden Jahren ein anhaltend starkes Wachstum bei diesen Compoundern (Aktien wachsendeR, qualitativ hochwertigeR Unternehmen, die durch Reinvestition des Kapitals zu attraktiven Renditen Gewinne und Shareholder Value kontinuierlich steigern können), mit einem durchschnittlichen jährigen Umsatzwachstum von 7% bis 2025 für die GRANOLAS und weniger als 2% für den Markt ohne die GRANOLAS.

Dies deutet laut Goldman Sachs darauf hin, dass in Europa fast das gesamte Umsatzwachstum des STOXX 600 von den GRANOLAS kommen wird. Die Analysten glauben, dass dieser Trend auch damit zu tun hat, dass die elf Top-Qualitätsaktien von hohen Eintrittsbarrieren, soliden Bilanzen und hohen Investitionen profitieren. Jedenfalls reinvestieren den Angaben zufolge den gleichen Anteil des Cashflows in Forschung & Entwicklung sowie in Wachstumsinvestitionen wie die Magnificent 7.

Darüber hinaus bieten diese Titel eine Dividendenrendite von +2,5%, die deutlich über der Dividendenrendite des S&P 500 Index (1,5%) und der Magnificent 7 (0,3%) liegt. Auch in Zukunft dürften die Dividenden gemäß den Schätzungen von Goldman Sachs schneller wachsen als die Gewinne, da sich die Ausschüttungsquote immer noch unter dem historischen Durchschnitt bewegen.

Überblick zu den Bewertungen (KGV, freie Cashflow-Rendite, Unternehmenswert zum Umsatz und zum EBITDA) und den Wachstumsaussichten (Umsatz und Gewinn je Aktie)

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.