Das sind die 20 Aktienfonds und Fondsanbieter mit Bestnoten bei Performance und Top-Rating-Konstanz

In einer aktuellen umfassenden Studie untersucht Scope die Performance und die Ratingentwicklung von Aktienfonds. Die Analyse zeigt auf Sicht von fünf Jahren die besten Fonds-Vergleichsgruppen sowie die Star-Aktienfonds mit der längsten Erfolgsbilanz in Sachen Rating-Noten sowie die stärksten Aktienfondsanbieter. Der Börsenwerte-Verlags-Blog berichtet und Sie erfahren, welche aktiven Fondsverwalter überzeugen.

Marktteilnehmer, wie etwa Aktienfonds, die gezielt mit Wetten auf Einzelaktien ihr Glück beim Investieren versuchen, hatten in den vergangenen Jahren häufig Schwierigkeiten, die Performance des Gesamtmarktes zu übertreffen. Mit verantwortlich dafür sind schlagwortartig aufgezählt Gründe wie die Dominanz von Mega-Cap-Aktien, der Aufstieg passiver Anlagevehikel wie ETFs und Indexfonds, die sehr lang lockere Geldpolitik der Notenbank und die auch damit einhergehende relativ niedrige Volatilität sowie der Anstieg des algorithmischen Handels.

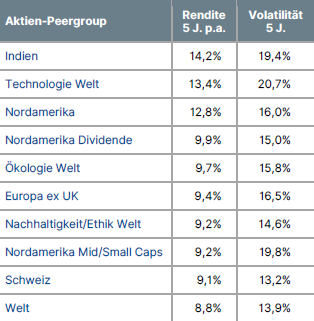

Trotz struktureller Marktveränderungen wie den zuvor erwähnten Punkten gibt es aber auch Fonds, die es geschafft haben, den Gesamtmarkt zu schlagen. So ist einer aktuellen Auswertung von Scope Fund Analysis zu entnehmen, welchen Aktienfonds-Vergleichsgruppen es in den vergangenen fünf Jahren gelungen ist, den Weltaktienindex bei der Performance zu toppen.

Aktienfonds-Peergroups: Indien, Technologie Welt und Nordamerika in den vergangenen Jahren an der Spitze

Konkret hat der zitierte Spezialist für die Bewertung von Investmentfonds, Asset Managern und Zertifikate-Anbietern 52 Aktienfonds-Peergroups untersucht, die insgesamt aus 3.416 bewerteten, aktiv verwalteten Fonds mit Vertriebszulassung in Deutschland bestehen. Betrachtet wurden alle Peergroups mit mindestens 20 bewerteten Aktienfonds, um eine fundierte Analyse zu gewährleisten.

Die Vergleichsgruppe Aktien Indien hat mit 29,7% die höchste Rendite in den vergangenen zwölf Monaten erzielt. Trotz erheblicher Marktvolatilität im Juni aufgrund der verlängerten Wahlen hat der indische Aktienmarkt eine beispiellose Gewinnserie seit über fünf Jahren erlebt. Dieser Erfolg hat seine Marktkapitalisierung auf mehr als vier Billionen US-Dollar gesteigert, was ihn zum fünft-größten Markt der Welt macht und den Abstand zu Hongkong verkleinert hat.

Derzeit werden indische Aktien mit einem mehr als 20-fachen des erwarteten Gewinns gehandelt, was zu den höchsten Bewertungen weltweit zählt. Das robuste Wirtschaftswachstum wird von mehreren strukturellen Faktoren angetrieben, darunter günstige Demografie, steigender inländischer Konsum, reformorientierte Regierungspolitik und verstärkte Infrastrukturentwicklung. Diese Elemente haben erhebliche ausländische Investitionen angezogen und Indien als führenden Akteur auf den globalen Märkten positioniert.

Unter den 49 Fonds in der Peergroup Aktien Indien sind der Robeco Indian Equities, der Ashoka WhiteOak India Opportunities und der Jupiter India Select Fund am besten bewertet. Ihre Rendite in den vergangenen zwölf Monaten reicht von 31,4% bis 50,7%. Der Robeco Indian Equities trägt das höchste Rating von Scope (A) konstant seit mehr als drei Jahren.

Aktien Technologie Welt und Aktien Nordamerika zählen seit Jahren zu den Top-Peergroups. Das schnelle Wachstum des technologieorientierten Sektors wird weitgehend durch den KI-Boom, Cloud-Computing und Cybersicherheit angetrieben. Die Einführung digitaler Technologien, von Remote-Arbeit bis hin zum E-Commerce, hat sich seit der Pandemie beschleunigt. Die starke Leistung von Technologieriesen und die weit verbreitete Integration von KI in verschiedenen Branchen haben zu erheblichen Kapitalzuflüssen und Gewinnen von Technologie-Fonds geführt. Unternehmen, die an der Spitze der Innovation stehen, erzielen trotz globaler wirtschaftlicher Herausforderungen stabile Gewinne durch Geschäftsmodelle mit stetigen Einnahmen.

Unter den 132 Fonds, die weltweit in Technologie-Aktien investieren, sind der PrivilEdge - Fidelity Technology und der Fidelity Funds - Global Technology seit über zwei Jahren die am höchsten bewerteten A-Fonds. Die Einjahresrendite der beiden Fonds beträgt 25,5%.

US-Aktien setzen ihre Outperformance 2024 fort und verlängern den Bullenmarkt, der im Oktober 2022 begonnen hat. Die Widerstandsfähigkeit des Aktienmarktes kann Faktoren wie starkem Verbrauchervertrauen, Unternehmensrentabilität und der Dominanz von Tech-Giganten wie den „Magnificent Seven“ zugeschrieben werden, die weiterhin die Marktgewinne vorantreiben. Die Geldpolitik der US-Notenbank hat genauso eine entscheidende Rolle bei der Unterstützung der Aktienkurse gespielt wie die relative Stärke der US-Wirtschaft im Vergleich zu anderen Regionen. Infolgedessen liegen die Bewertungen von US-Aktien historisch gesehen im höchsten Dezil; nur indische Aktien sind höher bewertet.

Aktien Nordamerika, bestehend aus 465 Fonds, ist eine der größten Peergroups über alle Anlageklassen hinweg. Unter diesen Fonds zeichnen sich besonders der JPM US Select Equity Plus und der Schroder ISF US Large Cap mit hohen A-Ratings aus, deren Jahresplus bei 28,1% bzw. 24,5% liegt.

Aktienfonds-Peergroups mit den höchsten Zuwächsen über fünf Jahre

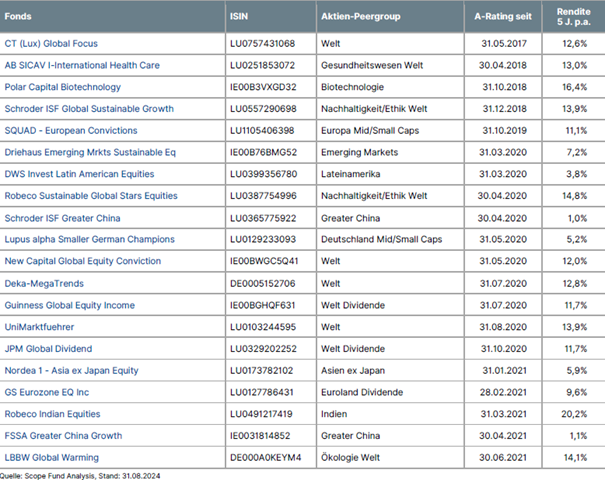

Konstant starke Aktienfonds beim Rating

Einigen Fonds gelingt es, konstant eine Spitzenleistung zu erzielen. Entsprechend tragen sie über mehrere Jahre hinweg ein A-Rating. Unter allen 191 Aktienfonds, die zurzeit mit A bewertet sind, hat Scope 20 Fonds mit der längsten durchgängigen A-Rating-Historie ausgewählt.

Der CT (Lux) Global Focus hat seit über sieben Jahren ein A-Rating. Der Fonds ist stark auf große Wachstumsunternehmen in den USA ausgerichtet und erzielte eine annualisierte Rendite von 12,6% über einen Zeitraum von fünf Jahren.

Der AB SICAV I-International Health Care trägt seit mehr als sechs Jahren ein A-Rating. Der Fonds richtet seinen Fokus auf große Pharmaunternehmen in den USA und Europa und erreichte eine annualisierte Rendite von 13,0% über einen Zeitraum von fünf Jahren.

Seit 2018 ist der Polar Capital Biotechnology mit einem A-Rating ausgezeichnet. In den vergangenen fünf Jahren erzielte er eine annualisierte Rendite von 16,4%. Der Fonds ist gut diversifiziert, indem er weltweit in Aktien von Unternehmen aus den Bereichen Biotechnologie, Diagnostik und Life-Science-Tools investiert. Er deckt zudem die gesamte Bandbreite an Marktkapitalisierungen ab, von Micro bis zu Mega Caps.

Aktienfonds mit der längsten durchgängigen A-Rating-Historie

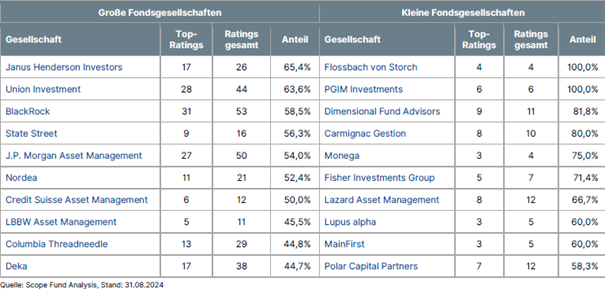

Asset Manager Ranking: Spitzenplätze für Janus Henderson und Flossbach von Storch

Das Asset Manager Ranking gibt Auskunft, wie viele Fonds eines Anbieters ein Top-Rating von Scope tragen (A oder B). Ermittelt wird der Anteil der Top-Rating-Fonds am Gesamtbestand der gerateten Fonds einer Gesellschaft. Scope unterscheidet zwischen kleinen und großen Anbietern. Kleine haben mindestens acht geratete Fonds im Angebot, große mindestens 25. Bei der Bestimmung, ob es sich um einen großen oder einen kleinen Anbieter handelt, werden die Fonds aller Anlageklassen berücksichtigt. Für die Ermittlung der Top-Rating-Quote in der vorliegenden Studie werden indes ausschließlich Aktienfonds betrachtet.

Zudem werden nur aktiv verwaltete Aktienfonds berücksichtigt. Um sicherzustellen, dass die Anlageklasse Aktien eine gewisse Bedeutung hat, werden Anbieter, die lediglich einen, zwei oder drei von Scope geratete Aktienfonds im Programm haben, nicht in der Rangliste aufgeführt.

Ausländische Fondsgesellschaften tauchen in den Ranglisten überdurchschnittlich häufig auf. Das liegt daran, dass sie nicht ihre gesamte Produktpalette in Deutschland anbieten, sondern nur bewährte und erfolgreiche Strategien. Das gibt ihnen in unserem Asset Manager Ranking einen gewissen Vorteil.

Mit einem Top-Rating-Anteil von 65% führt Janus Henderson unser Aktienfonds-Ranking der großen Fondsgesellschaften an. Für die Spitzenplatzierung des global agierenden Asset Managers sorgen vor allem Mid- und Small-Cap-Strategien, die sowohl global als auch regional überdurch-schnittliche Ergebnisse erzielen. Auch sektorspezifische Strategien, besonders in Bereichen Gesundheitswesen und Immobilien, tragen zu dem Erfolg stark bei.

An der Spitze unseres Rankings der kleinen Fondsgesellschaften stehen Flossbach von Storch und PGIM Investments mit einer Top-Rating-Quote von 100% - alle von Scope bewerteten Aktienfonds der beiden Häuser tragen ein A- oder B-Rating.

Das Kölner Wertpapierhaus Flossbach von Storch, das vor allem für seine starke Aufstellung im Mischfondsbereich bekannt ist, verfügt über eine kompakte, aber dennoch robuste Aktienfondspalette mit vier Fonds. Im August 2024 liegen alle über dem Wettbewerbsdurchschnitt und erhalten deshalb jeweils ein B-Rating von Scope. Die Stärke im Aktienfondsbereich von Flossbach von Storch umfasst sowohl globale Industrie- als auch Schwellenländer-Produkte.

Im Aktienbereich ist der in den USA ansässige Vermögensverwalter PGIM Investments auf dem deutschen Markt mit acht Fonds vertreten. Sechs davon verfügen über eine Historie von mindestens fünf Jahren und beweisen sich mit A- und B-Ratings von Scope. Die Aktienfondspalette konzentriert sich hauptsächlich auf die USA und Schwellenländer. Zum Spitzenergebnis tragen besonders zwei Quant-Strategien und eine Immobilienaktien-Strategie bei.

Asset Manager mit dem höchsten Top-Rating-Anteil bei Aktienfonds

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.