Die Welt spielt verrückt – Wie Anleger am besten damit umgehen und welche Branchen im neuen Umfeld Gewinne versprechen

Die Welt befindet sich stark im Umbruch: Populismus, Kriege und geopolitische Spannungen prägen die Gegenwart. An den Aktienmärkten scheint jedoch eine andere Realität zu herrschen. Zwar leiden zahlreiche Sektoren, doch viele führende Aktienleitindizes sind angetrieben von einigen ausgewählten Gewinner-Branchen trotzdem auf Rekordkurs. Der Börsenwerte-Verlags-Blog berichtet und Sie erfahren, wie Sie als Anleger mit dem laufenden Regimewechsel umgehen sollten und welche Branchen laut Warburg Bank zu favorisieren sind.

Die Welt steht Kopf! Eine Bestandsaufnahme, die zumindest aus der Sicht vieler Menschen fast täglich durch neue Erfahrungen untermauert wird. So sind viele Gesellschaften gespalten wie wohl selten zuvor, und die Angehörigen der einzelnen Gruppen fragen sich manchmal verzweifelt, warum die anderen in wichtigen Fragen der Gesellschaft, der Politik, der Wirtschaft usw. zu ganz anderen Schlüssen kommen als sie selbst.

Die aktuellen Entwicklungen in vielen Ländern der Welt sind nichts für schwache Nerven, schreibt in diesem Kontext M.M.Warburg & CO in einer aktuellen Publikation. Als Beleg für diese These führt die 1798 gegründete deutsche Privatbank an, dass in einer großen Zahl westlicher Demokratien populistische, teils sogar extremistische Parteien auf dem Vormarsch sind.

Demokratien unter Druck

Es hat laut Christian Jasperneite ein wenig den Eindruck, als wenn viele Demokratien gerade eine veritable Krise durchleben. Das gilt nicht nur für die USA – auch die Wahlen in Frankreich zeigen, dass eine Regierungsbildung mit Politikern aus der politischen Mitte immer schwieriger zu werden scheint, so der Autor der zitierten Ausarbeitung.

Selbst die NATO als westliches Verteidigungsbündnis durchlebt aus Sicht des Chief Investment Officers der Bank Warburg schwere Zeiten. Zwar sei gerade erst mit viel Glanz und Gloria das 75jährige NATO-Jubiläum gefeiert worden; das könne aber nicht darüber hinwegtäuschen, dass die Verteidigungsfähigkeit dieses Bündnisses ernsthaft in Frage zu stellen sei. Gleichzeitig entwickele sich die Shanghaier Organisation für Zusammenarbeit immer mehr zum autokratischen Gegenstück zur westlichen Welt. China als Kernland der Shanghaier Organisation für Zusammenarbeit habe sich in den letzten Jahren geopolitisch komplett neu orientiert. Die Zeit der Kooperation und des uneingeschränkten Handels scheine vorbei zu sein.

China richte sich zunehmend nach der Devise aus, von der Welt unabhängig sein zu können, die Welt aber von sich abhängig zu machen. Für Unternehmen, die einen großen Teil ihres Umsatzes und Gewinns in China erzielen, sind das nach Einschätzung von Jasperneite keine guten Nachrichten. Es stehe zu befürchten, dass diese Erkenntnis bei vielen Unternehmen sogar noch gar nicht richtig angekommen sei – so wie auch die Tatsache, dass China mit Großprojekten chinesischer Big-Tech-Unternehmen die digitale Infrastruktur des globalen Südens gerade zu einem gewissen Grad neu erfinde und damit technische Standards, Geschäftsbeziehungen und insbesondere Abhängigkeiten etabliere, von denen China (und eben nicht die westliche Welt) in den kommenden Jahrzehnten dramatisch profitieren dürften.

Die Börsen trotzen den Problemen

Es wäre laut Jasperneite verwunderlich, wenn diese tektonischen Verschiebungen mehr oder weniger geräuschlos an den Kapitalmärkten vorbeiziehen würden. Vordergründig ließe sich vermuten, dass die erhöhten geopolitischen Anspannungen, der Krieg in der Ukraine, die steigende Staatsverschuldung in sehr vielen Ländern, die Krise demokratischer Strukturen und vergleichsweise hohe Energiepreise eine Belastung für Kapitalmärkte sein müssten.

Auf den ersten Blick sei das jedoch nicht der Fall – diverse Aktienindizes bewegen sich in der Nähe historischer Höchststände. Das verwundert nach dem Urteil von Jasperneite umso mehr, als dass die überraschend positive Entwicklung an den Aktienmärkten seit Ende 2022 mit einer schleppenden konjunkturellen Entwicklung und steigenden Zinsen einherging. Hier passe nicht mehr viel zusammen, wenn man mit klassischen Denkmustern arbeite. Ist der Markt so abgebrüht, dass er schlechte Nachrichten nicht mehr sinnvoll verarbeiten kann? Oder will uns die Wertentwicklung eine ganz andere Geschichte erzählen?

Um diesem Rätsel auf die Spur zu kommen, hält es Jasperneite für zielführend, sich die Wertentwicklung von westlichen Aktienmärkten seit Beginn des Ukraine-Krieges am 24.2.2022 genauer vor Augen zu führen. Schließlich dürfte der Beginn des Krieges als Wendepunkt gesehen werden, auch wenn natürlich de facto Entwicklungen immer graduell verlaufe und es nie den einen Kipppunkt gebe, ab dem alles anders funktioniert.

Da man aber für eine solche Analyse ein Startdatum benötigt, scheint der Beginn des Krieges nicht ganz unplausibel gewählt zu sein, so der Warburg-Experte. Seit Beginn des Krieges ist ein Aktienportfolio (bestehend aus 50% S&P 500 und 50% Stoxx 600) um 31% gestiegen. Die Aktien in den beiden Indizes hatten im Median in diesem Zeitraum aber nur eine Wertentwicklung von 15%. Das ist ein Hinweis darauf, dass die Marktbreite eingeschränkt ist.

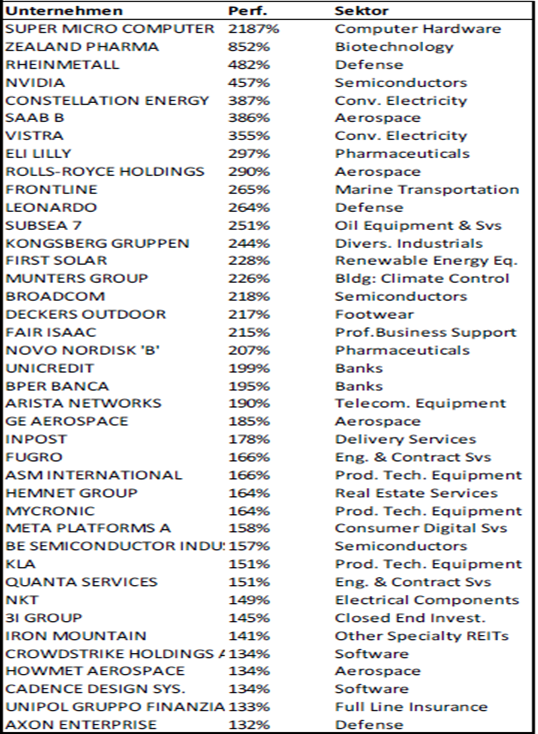

Aktien mit der besten Performance seit Beginn des Ukraine-Krieges (USA und Europa)

Profiteure von Megatrends haben die Nase vorne

Wie sich zeigt, finden sich in der obigen Zusammenstellung der Aktien mit der besten Wertentwicklung seit Beginn des Krieges vor allem Aktien aus den Bereichen Technologie, Pharma, Verteidigung (inklusive Luft- und Raumfahrt), sowie einige Dienstleistungen. Bei den Top-Performern findet man dagegen so gut wie keinen Wert, der einen konjunktursensitiven Bezug hat. Auch eine Sektorauswertung mit einer sehr granularen und daher sehr treffgenauen Betrachtung der Sektoren (146 verschiedene Sektoren) zeigt nach Angaben von Jasperneite auf, dass unter den gut performenden Sektoren seit Kriegsbeginn fast keine Sektoren mit einem zyklischen Bezug zu finden sind.

Diese Entwicklung dürfte auch erklären, warum zuletzt klassische rein konjunkturdatengestützte Ansätze suboptimale Ergebnisse gebracht haben, wenn man nach ihnen eine Selektion und auch eine taktische Steuerung vorgenommen hätte. Es sieht aus der Sicht von Jasperneite ein wenig so aus, als wenn der Markt in einen anderen Modus übergegangen wäre und damit in gewisser Weise einen Regimewechsel vorgenommen hat. Der Kapitalmarkt scheine damit möglicherweise eine neue Welt zu antizipieren, in der vor allem Unternehmen in den Fokus geraten, die auf eine sehr lange Sicht von Megatrends profitieren sollten, die weitgehend losgelöst von kurzfristigen Verwerfungen seien. Hier spielten Bewertungen und auch kurzfristige Schwankungen der Auslastungsgrades von Volkswirtschaften nur noch eine untergeordnete Rolle.

Bleibt uns die neue Welt erhalten, könnten die Branchen-Favoriten die bisherigen bleiben

Viel wichtiger werde dagegen die Frage, was ein Unternehmen trotz (!) all dieser multiplen Krisen an Umsätzen und Gewinnen erzielen kann. Und da überrasche es aus Sicht von Warburg eben nicht, dass Unternehmen aus den Sektoren Technologie und Software (Stichwort KI), Pharma (Stichwort Fettleibigkeit), Verteidigung und Luftfahrt/Raumfahrt (Stichwort geopolitische Anspannungen) oder Stromproduktion / Stromnetztechnik (Stichwort steigende Nachfrage nach Strom durch Elektromobilität, Wärmepumpen, Wasserstoff etc.) weit vorne liegen. Denn das seien genau die Bereiche, die von innenpolitischen, geopolitischen, konjunkturellen oder auch geldpolitischen Verwerfungen entweder kaum betroffen seien oder aber sogar davon profitierten. So gesehen war die Entwicklung der Aktienmärkte in den letzten Jahren, die von vielen Beobachtern oftmals als etwas irrational eingestuft wurde, möglicherweise gar nicht so irrational wie vermutet, so Jasperneite.

Geht es nach der Bank Warburg, dann lässt sich aus alledem folgendes ableiten: „Wenn man die Arbeitshypothese vertritt, dass sich der (geo-) politische Trend der letzten beiden Jahre noch viele Jahre fortsetzen wird, dann dürften auch Märkte weiter so funktionieren wie zuletzt zu beobachten. Natürlich wird es dabei immer neue Favoriten auf Einzeltitelebene geben – sektoral spricht aber recht viel dafür, dass die sektoralen Favoriten von heute auch die Favoriten von morgen sein werden.“

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.