Europa ist eine Goldgrube für renditestarke Aktien – diese 34 Titel bieten nachhaltige Dividenden gepaart mit Wachstum

Europa glänzt als ergiebige Quelle für renditeträchtige Aktien, die nicht nur regelmäßige Einnahmen, sondern auch nachhaltiges Wachstum versprechen. Jefferies hat 34 europäische Aktien identifiziert, die nicht nur über hohe Kapitalrückführungen durch Dividenden und Aktienrückkäufe glänzen, sondern die neben Wachstum auch noch solide Bilanzen zu bieten haben. Der Börsenwerte Verlags Blog berichtet und mit nur einem Klick erfahren Sie, welche Titel laut dem US-Finanzdienstleister stabile Einkommen versprechen.

Dividendenaktien bieten Anlegern regelmäßige Einnahmen. Sie versprechen ein Einkommen durch stetige Ausschüttungen und bieten im Idealfall gleichzeitig die Chance auf Kursgewinne. Wer sich davon angezogen fühlt, der muss sich als Anleger allerdings noch entscheiden, mit welcher Dividendenanlagestrategie man zum Erfolg kommen will.

Geht es bei dieser Frage nach Jefferies, dann ist die Bedeutung der Gesamtrendite bei europäischen Aktien nicht hoch genug einzuschätzen. Wobei das Gute daran ist, dass Europa derzeit dank einer hohen Nachhaltigkeit der Dividenden und der Aktienrückkäufe führend in Bezug auf die Gesamtrendite (geschätzte Dividendenrendite plus Aktienrückkaufsrendite der vergangenen zwölf Monate) ist.

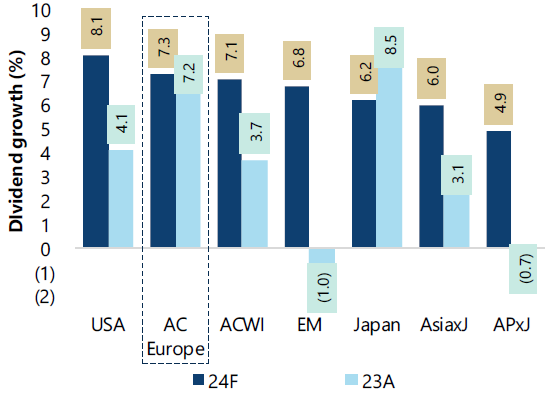

MSCI Regionen - Dividendenwachstum (2023 und 2024e)

Außerdem sind europäische Aktien nach wie vor eine ergiebige Quelle für Renditechancen, da Europa nach Angaben von Jefferies die einzige Region mit einer positiven Gesamtrenditedifferenz gegenüber der Rendite zehnjähriger US-Staatsanleihen ist. In einer aktuellen Publikation untermauern die Studienautoren die zuvor genannten Thesen auch mit den folgenden Punkten:

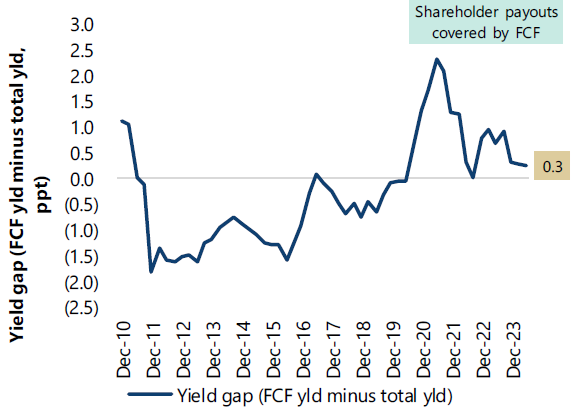

- Die Nachhaltigkeit von Dividenden und Rückkäufen ist hoch: Der Abstand zwischen der Rendite auf den freien Cashflow und der Gesamtrendite hat sich im Zeitraum 2021/2022 stark verringert. Die Lücke hat sich jedoch im positiven Bereich gehalten, was darauf hindeutet, dass die Ausschüttung der Aktionäre vollständig durch den freien Cashflow gedeckt ist.

MSCI DMEU - Renditeabstand (freie Cashflow-Rendite versus Gesamtrendite)

- Anleger sollte auf die Entwicklung der Lücke achten: Der Abstand zwischen dem obersten Quintil der Gesamtrendite und der Rendite 10-jähriger US-Anleihen liegt jetzt bei 6,1% und damit nahe dem Tiefststand, der zuletzt 2015, 2016 und 2021 erreicht wurde. Ein Wiederanstieg des Renditeabstands sollte Einkommensanlegern größere Chancen eröffnen.

- Bewertungen stützen: Alle Dividendenanlagestrategien erzielten im zweiten Quartal eine überdurchschnittliche Performance. Die meisten Dividendenstrategien werden nach Berechnungen von Jefferies mit einem relativen KGV-Abschlag verglichen mit ihrer Historie gehandelt. Das ist ein Hinweis auf Unterstützung über die Bewertungsseite.

Einkommensfonds suchen angesichts gestiegener Anleiherenditen verstärkt nach dividendenstarken Aktien

Der Abstand zu den Gesamtrenditen ist trotz des Rückgangs der Anleiherenditen gegenüber ihren jüngsten Zwischenhochs in den meisten Regionen der Welt nahe dem Tiefststand. Angesichts von Bargeldzinsen von über 5 % und immer noch hohen Anleiherenditen ist der Druck auf Dividendenfonds ziemlich groß, nach Aktien mit höherer Rendite zu suchen.

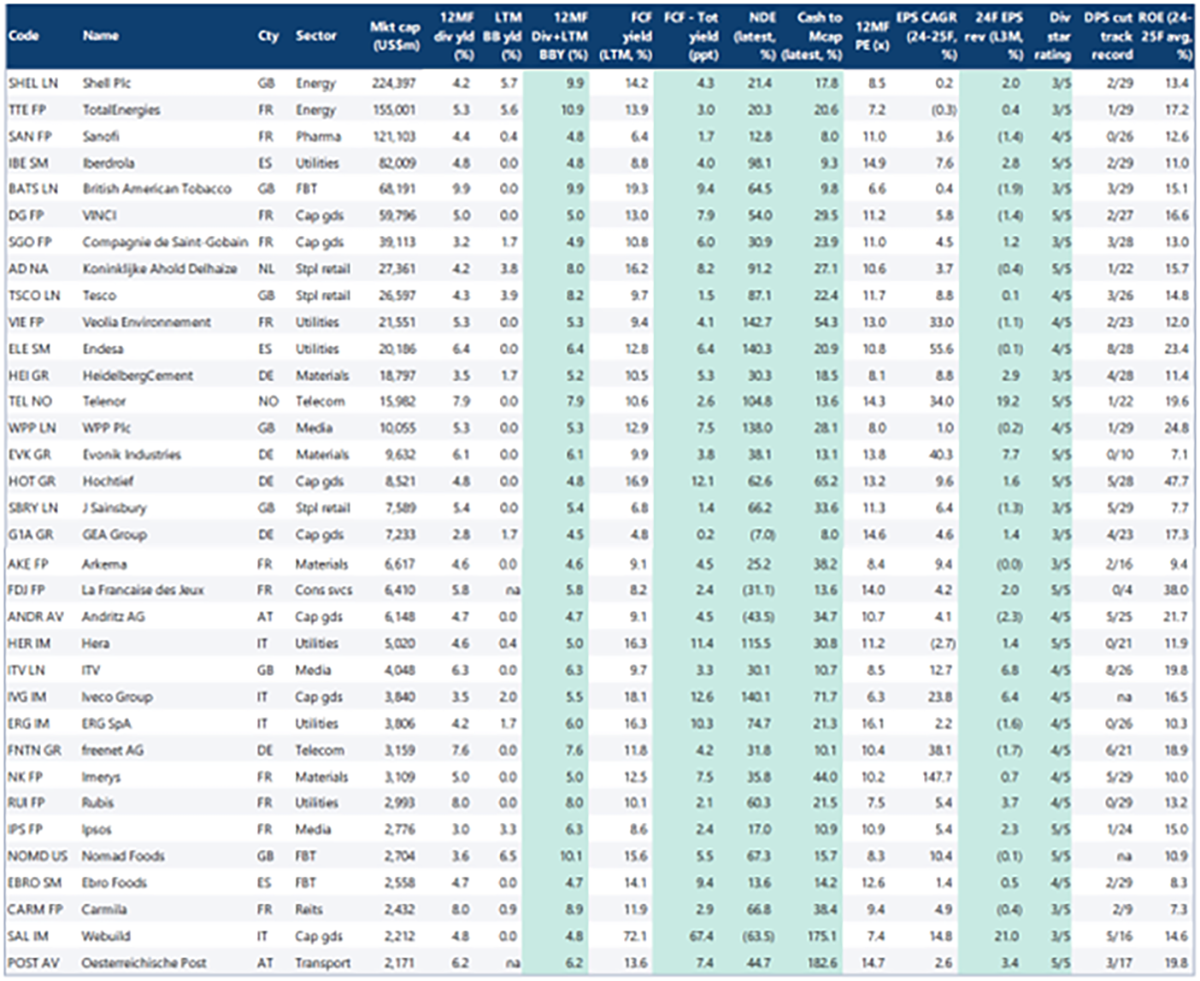

Untenstehend ist jene Liste mit den Favoriten von Jefferies abgebildent, die aus jenen 34 Aktien von den entwickelten europäischen Börsen mit relativ hohen Renditen sowie mit einer starken Nachhaltigkeit in Sachen Ausschüttungen besteht. Die Kriterien für die Auswahl der selektierten 31 Einzeltitel lauten wie folgt:

▪ Universum: Unternehmen aus entwickelten Märkten in Europa mit einer Marktkapitalisierung von über 2 Mrd. Dollar.

▪ Hohe Rendite: Gesamtrendite (Forward-Dividendenrendite plus Rückkaufrendite der letzten zwölf Monate) über 4,5 %.

▪ Freie Cashflow-Rendite deckt bestehende Rückkäufe plus Dividenden ab: freie Cashflow-Rendite (vergangenen zwölf Monate) höher als Gesamtrendite (geschätzte Dividendenrendite plus Aktienrückkaufrendite der vergangenen zwölf Monate).

▪ Solide Bilanz: Nettoverschuldung im Verhältnis zum Eigenkapital (zuletzt) weniger als 150 % und Barmittel im Verhältnis zur Marktkapitalisierung (zuletzt) über 8 %.

▪ Verbesserte Wachstums- und Ergebnisrevisionen: Im eigenen relativen Vergleich verbesserte Schätzungen zum durchschnittlichen Gewinn je Aktien für die Jahre 2024 und 2025 und positive Gewinnrevisionen in den vergangenen drei Monaten (bis auf wenige Ausnahmen).

▪ Nachhaltige Ausschüttungen: Nachhaltigkeits-Sterne-Rating von drei oder mehr bei der Dividende je Aktie.

Renditestarke Aktien aus entwickelten Märkten in Europa mit starker Nachhaltigkeit bei der Gesamtrendite (sortiert nach Marktkapitalisierung)

Ergänzende Anmerkung der Redaktion: Unter den Jefferies-Favoriten befinden sich mit Werten wie Totalenergies, Sanofi, BAT, Vinci, Veolia, HeidelbergCement, Hochtief, Arkema, Freenet, Ipsos auch etliche Namen, die zu den Favoriten in den Publikationen des Börsenwerte Verlags zählen.

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.