KI beflügelt den Dauer-Boom bei Tech-Aktien: So finden Sie die besten Aktien für Ihr Portfolio

Seit Ende 2003 haben globale Technologieaktien den Markt übertroffen und eine beeindruckende Rendite von +1.148% erzielt. Der jüngste Boom im Bereich Künstlicher Intelligenz hat der Branche einen neuen enormen Schub gegeben. Vor diesem Hintergrund sollten langfristig ausgewählte und gut durchdachte Investments im Technologie-Segment aus Sicht der Schoellerbank in jedem Aktienportfolio vertreten sein. Der Börsenwerte-Verlags-Blog berichtet, worauf Anleger bei diesem Dauermegatrend achten sollten.

Informationstechnologie und die damit verbundenen Anwendungen sind aus dem Alltag nicht mehr wegzudenken. Im Bereich der Künstlichen Intelligenz stehen die Entwicklungen sehr wahrscheinlich erst vor großen Sprüngen. Viele neue Technologien stecken in der Schublade und es bleibt abzuwarten, welche die Marktreife erlangen und sich durchsetzen werden, konstatiert die Schoellerbank in einer aktuellen Studie.

Im Jahr 2023 konnten sich die so genannten Magnificent-7-Aktien sehr deutlich vom breiten S&P-500-Index absetzen. Im heurigen Jahr hat sich diese Entwicklung etwas relativiert: Während vier Aktien auch in diesem Jahr weit vor diesem breiten US-Index liegen, ist eine Aktie gleichauf und zwei Unternehmen haben deutlich korrigiert.

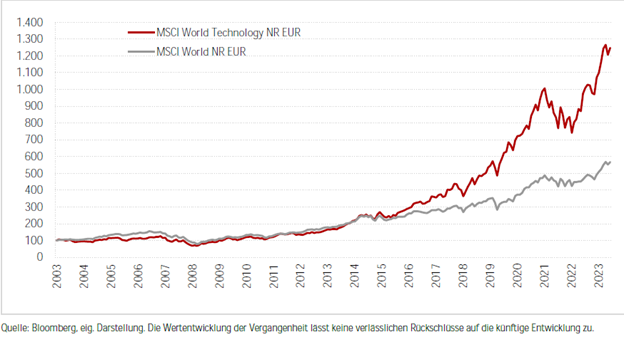

Langfristige Börsenentwicklung des Technologiesektors

Seit Ende 2003 haben Technologieaktien den breiten Markt hinsichtlich ihrer Kursentwicklung deutlich übertroffen. Während der allgemeine Welt-Aktienindex MSCI World NR über diesen Zeitraum einen bereits beeindruckenden Wertzuwachs von +467 % verzeichnete, erzielte der MSCI World Information Technology NR einen Kurszuwachs von herausragenden +1.148 %. Diese Performance wurde trotz der Kurskorrekturen im Rahmen der Finanzkrise von 2007/2008 und den Rückschlägen im Jahr 2022 aufgrund des Kriegsausbruchs in der Ukraine erreicht.

Historische Wertentwicklungen im Vergleich (Angaben in Prozent)

Die jüngere Vergangenheit: 2022 und der Rebound 2023

Der fast unaufhaltsame Aufwärtstrend des Technologiesektors fand im Jahr 2022 vorübergehend ein Ende. Die stark angestiegene Inflation (8,4% im Jahresdurchschnitt in den USA) zwang die US-Notenbank Fed, massive Zinsanhebungen durchzuführen. Aufgrund der veränderten Zinslandschaft sorgte der anzupassende Diskontierungsfaktor für Kursdruck. In der Folge verlor der MSCI World IT NR im Jahresverlauf auf Dollar-Basis über 31% an Wert. Europäische Anleger:innen verbuchten aufgrund der Stärke des Dollars gegenüber der europäischen Einheitswährung eine etwas geringfügigere Einbuße von knapp über 27%.

Die zinssensitiven Wachstumswerte bekamen generell gehörigen Gegenwind, während so genannte Value-Aktien wieder stärker in den Fokus der Investor:innen rückten. Diese Entwicklung war am Morningstar-US-Value-Index ablesbar, der im selben Zeitraum lediglich einen Wertverlust von rund 1% verzeichnete. Im kompletten Gegensatz dazu musste der Morningstar-US-Growth-Index einen Rückgang von 37% verkraften. Alles in allem war 2022 für erfolgreiche Investitionen im Technologie-Segment ein schwieriges Jahr. Der Krieg in der Ukraine und zunehmende geopolitische Spannungen zwischen den USA und China trugen aus Sicht der Schoellerbank ein Übriges zu diesem Rückschlag bei.

Aufgrund des vorherrschenden Pessimismus, der defensiven Positionierung zahlreicher Marktteilnehmer:innen, einer rückläufigen Inflation und dem breiten Ausrollen von Künstlicher Intelligenz startete der Technologie-Bereich im Jahr 2023 eine fulminante Aufholjagd. Die Phase der Zinsanhebungen wurde von den westlichen Notenbanken beendet und der Markt begann für 2024, bereits erste Zinssenkungen einzupreisen. Der monetäre Gegenwind schwächte sich im Jahresverlauf daher deutlich ab. Der Rebound bzw. die Gegenbewegung 2023 wurde auch von starken Zukäufen im Segment gestützt. Technologie verzeichnete als einziger Sektor signifikante Mittelzuflüsse.

Enorme Konzentration der Anlegergelder

Unorthodox erscheint weiterhin die enorme Konzentration der Anlegergelder auf eine Handvoll Aktien. Die fünf größten S&P-500-Aktien sind beispielsweise drei bis vier Mal so viel wert wie die gesamten Russell-2000-Aktien zusammen (über 2000 Aktien gegenüber 500 Werten bei S&P). Auch die Börsenbewertung (vier der fünf größten S&P-500-Aktien sind mit dem mehr als siebenfachen Unternehmensumsatz gepreist) signalisiert keinen Startpunkt, von dem aus eine längere Aktienhausse starten könnte.

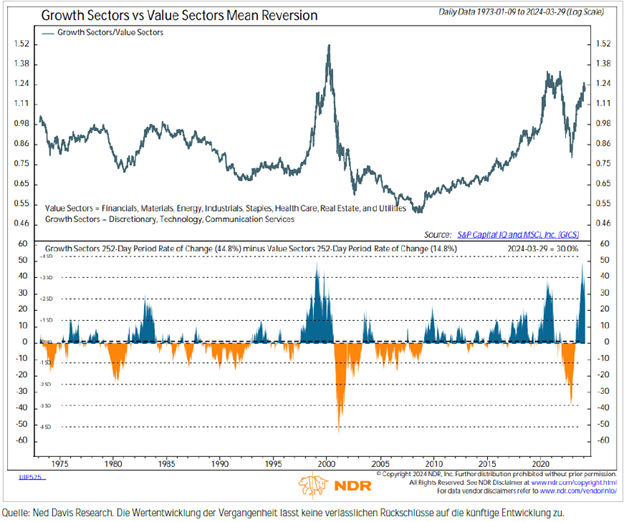

US-Technologieaktien, insbesondere im Bereich Informationstechnologie und Kommunikationsdienstleistungen, machen knapp 40% der 43 Billionen Dollar Marktkapitalisierung aller amerikanischen Aktien aus (die sieben großen Technologiewerte haben rund 12 Billionen Dollar Börsenwert). Ein einzelner Wert (Microsoft) hat eine höhere Marktkapitalisierung als der gesamte Energie-Sektor zusammen, wobei der Free-Cashflow im Energie-Sektor deutlich höher ausfällt. Aus diesem Gesichtspunkt erscheint nach Einschätzung der Schoellerbank eine Korrektur möglich. Nicht nur bei Einzelwerten, sondern auch der gesamte Wachstumsbereich erscheint relativ zum Value-Segment überkauft (siehe Grafik).

Gründe für den KI-Boom an der Börse

Künstliche Intelligenz (KI) hat sich zu einem bedeutenden Bestandteil der Gesellschaft entwickelt. Dieser technologische Fortschritt ist von Dauer und birgt sowohl Vor- als auch Nachteile. ChatGPT (Chatbot Generative Pretrained Transformer) von OpenAI stellt ein prominentes Beispiel dar, das durch den Einsatz Künstlicher Intelligenz in der Lage ist, mit Nutzer:innen in Form textbasierter Nachrichten zu kommunizieren.

Die breite Einführung von KI könnte im Laufe der nächsten Jahre auch Auswirkungen auf die weltweiten PC-Verkäufe haben. Der Verkaufsstart so genannter KI-PCs läuft bereits an. Um die volle KI-Leistung für diverse Anwendungen abrufen zu können, wird es laut Expert:innen einer deutlich erhöhten Rechenleistung bedürfen. Zahlreiche während der Corona-Pandemie angeschafften Geräte dürften dafür zu schwach ausgestattet sein. Allein diese Tatsache dürfte die PC-Verkäufe in den nächsten Jahren deutlich unterstützen.

Der Boom im Bereich der Künstlichen Intelligenz steht anscheinend erst am Anfang. Folgendes Beispiel soll verdeutlichen, wie deutlich die Infrastrukturkapazitäten in diesem Segment ausgebaut werden müssen, um mit dem enormen Datenhunger Schritt halten zu können: Eine KI-Textsuche verbraucht in etwa die zehnfache Datenmenge im Vergleich zu einer herkömmlichen Online-Suchanfrage. Die Anfragen sind wesentlich komplexer und greifen ein Vielfaches an Daten ab. Sichtbar wird dies derzeit regelmäßig anhand der Quartalszahlen des wichtigsten Herstellers von KI-Chips Nvidia. Die Verkaufszahlen steigen parallel zum Zahlenwerk seit einem Jahr massiv an. Natürlich bleiben auch andere Aktienwerte davon nicht unberührt und entwickeln sich kongruent. Übertreibungen werden hier sichtbar, so die Schoellerbank.

Die Marktchancen sind oftmals nicht augenscheinlich

Bahnbrechende Benutzeroberflächen (so genannte User Interfaces) fördern grundsätzlich die Akzeptanz von Technologien. Einer der ersten großen Umbrüche im Technologiesektor war unter anderem der Übergang vom Großrechner zum Personal Computer (PC) zur Heimnutzung. Diese PCs gab es schon lange vor der Einführung des revolutionären Microsoft-Betriebssystems Windows. Erst dieses Betriebssystem, das eine intuitive Benutzeroberfläche einführte, ließ den Markt innerhalb von nur zehn Jahren von 100 Millionen auf 500 Millionen Nutzer:innen weltweit anwachsen.

Während eine instinktive Reaktion in dieser Übergangsphase darin bestanden haben mag, in die einzelnen Komponenten wie Zentraleinheiten (CPUs) oder Festplattenlaufwerke (HDDs) zu investieren, bestand die größte Chance für Investor:innen letztendlich in einem völlig neuen Feld: die Softwarebranche, deren Entwicklung damals noch nicht absehbar war. Fünf Jahre nachdem der PC-Markt 500 Millionen Nutzer:innen erreicht hatte, wuchs dieser Industriezweig von fast Null auf einen Marktwert von 150 Mrd. Dollar.

Ähnliches konnte beim Übergang zum Internet beobachtet werden. Der Webbrowser trug dazu bei, die Nutzerbasis zu erweitern, aber die größte Chance lag nicht in der Netzwerkausrüstung, sondern in den Geschäftsmodellen für den elektronischen Handel und der Online-Werbung, die auf der Grundlage der neuen Webfunktionen entstanden. Fünf Jahre nachdem das Internet eine Milliarde Nutzer:innen erreicht hatte, wuchsen diese beiden Märkte von fast Null auf einen Marktwert von 570 Mrd. Dollar für den elektronischen Handel und 75 Mrd. Dollar für Online-Werbung. Auch hier war der auf den ersten Blick unsichtbare Markt deutlich größer als der augenscheinliche Netzwerkmarkt.

Die gleiche Entwicklung nahm der Smartphone-Markt. Apple erreichte als erstes Unternehmen eine Marktkapitalisierung von mehr als drei Billionen Dollar, vor allem dank der von Apple geschaffenen App-Ökonomie, die heute mehrere Billionen Dollar wert ist und von der das Unternehmen bei Transaktionen bis zu 30 % wertschöpft.

Im Jahr 2023 konnte beobachtet werden, wie die Benutzeroberfläche von ChatGPT die schnelle Einführung von generativer KI und großen Sprachmodellen (LLMs) ermöglicht hat. Der offensichtlichste sichtbare Markt ist derzeit die Recheninfrastruktur. Ein neuer Markt, der einen Paradigmenwechsel herbeiführen wird, muss sich zwar erst herausbilden, aber die jüngsten Hardware-Innovationen im Bereich der KI-Benutzeroberfläche lassen vermuten, dass dies nur eine Frage der Zeit ist.

Neue Produkte im Hardware-Bereich könnten jedoch vor dem Hindernis stehen, die Nutzer:innen erst davon überzeugen zu müssen, ein weiteres Gerät mit sich zu führen oder es einem Smartphone vorzuziehen. Der wichtigste Aspekt dabei ist jedoch die Bereitschaft, über die akzeptierten Nutzergewohnheiten hinauszugehen und ein neues Interaktionsmodell zu schaffen, bei dem die KI im Mittelpunkt steht, anstatt eine neue Idee in bestehende Hardware zu integrieren.

Wenn diese Produkte allerdings die Richtung für eine KI-Hardware vorgeben, könnten diese proaktiven Erfahrungen die zentralen Funktionen des Smartphones überflüssig werden lassen. Sie könnten Platz für eine Zukunft machen, in der eingebettete KI-Assistenten alles von der Kommunikation bis zur Gesundheitsoptimierung übernehmen. Die Folgen für die derzeitigen Marktführer im Smartphone-Bereich könnten erheblich sein. Eine disruptive Technologie könnte hier Platz für neue Unternehmen bieten.

Dennoch gilt es aus Sicht der Schoellerbank abzuwarten, welche Technologie in der Praxis das Rüstzeug besitzt, einen globalen Siegeszug anzutreten. Disruption schafft in jedem Fall Platz für Veränderungen. Die Marktführer der Jahrtausendwende sind jedenfalls mehrheitlich Geschichte und andere Unternehmen haben deren Position übernommen die Chance für das Entstehen neuer Primusse ist in einem disruptiven Umfeld immer gegeben.

Weitere Themenkreise

Cyber-Security

Die Anzahl von Cyber-Angriffen auf die IT-Infrastruktur von Unternehmen bzw. Staaten steigt weiterhin kontinuierlich an, und lenkt verstärkt die Aufmerksamkeit auf die Bedeutung einer gut aufgestellten und sicheren IT-Struktur. Daher erscheinen laut Schoellerbank Investments in diesem Bereich - auch langfristig betrachtet - als vielversprechend, insbesondere vor dem Hintergrund des voraussichtlich zweistelligen Wachstums der Sicherheitsindustrie. Das Anwendungsgebiet von Sicherheitslösungen reicht dabei von der reinen IT-Lösung über physische Sicherheitslösungen (z. B. an Flughäfen) bis zu den Thematiken der Gesundheits-sicherheit.

Halbleiter

Positive Aussichten gibt es mittelfristig auch für das Segment der Halbleiter. Der Einfluss Künstlicher Intelligenz auf diesen Subsektor wird voraussichtlich erheblich sein, da die Workloads hier großteils von einer stark steigenden Computer-Rechenleistung abhängen. Darüber hinaus spielt das Thema der selbstfahrenden Elektrofahrzeuge dem Bereich zusätzlich in die Hände, da in diesen Fahrzeugen in der Regel wesentlich mehr Elektronik verbaut ist als in klassischen Verbrennern, so die Privatbank.

Wertorientierte Technologieinvestments

Die Anlageexpert:innen der Schoellerbank Invest gehen bei der Aktienselektion grundsätzlich im Rahmen eines wertorientierten Ansatzes vor. Dabei werden sowohl unterschiedliche Aspekte des Unternehmens (Geschäftsmodell, Management und Bilanzen) betrachtet als auch die langfristigen Aussichten der Branche. Ebenso muss überprüft werden, ob der für eine Aktie bezahlte Preis dem Marktumfeld angemessen ist. Das gilt selbstverständlich auch für den Technologie-Sektor. Daher qualifiziert sich der eine oder andere Highflyer aus Bewertungsgründen nicht für die Portfolien.

Wichtige Kriterien bei einer Aktienanalyse sind:

• langfristig verteidigbare Wettbewerbsvorteile

• solide Bilanz

• geringe Abhängigkeit von Wirtschaftszyklen

• bewährtes Management

• langfristige Wachstumsaussichten

• nachhaltige Ertragskraft pro Aktie

Fazit der Schoellerbank

Langfristig sollten ausgewählte und gut durchdachte Investitionen im Technologie-Segment in jedem Aktienportfolio vertreten sein, auch wenn die Bewertungen in gewissen Teilbereichen derzeit ambitioniert erscheinen. Speziell im Bereich der Künstlichen Intelligenz sind weiterhin enorme Gewinnsteigerungen zu erwarten, jedoch ohne dass Enttäuschungen auf dem Markt eingepreist sind. Sollte eine solche eintreten, könnten manche Werte sehr rasch korrigieren. Ein eventueller Rückschlag könnte hingegen verwendet werden, um Positionen im Segment aufzubauen. Die Anlageexpert:innen der Schoellerbank Invest investieren gemäß des hausintern favorisierten valuebasierten und sicherheitsorientierten Ansatzes selektiv.

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.