Verborgene Börsen-Schätze: Bei diesen Aktien übersteigt der Wert der Beteiligungen den eigenen Marktwert

Aktien, deren Beteiligungswerte höher sind als ihre eigene Marktkapitalisierung, bieten theoretisch spannende Anlagemöglichkeiten. Allerdings gibt es bei der Auswahl einige wichtige Details zu beachten. In einer aktuellen Studie erklärt Baader AlphaValue worauf es aus Anlegersicht zu achten gilt und welche Unternehmen in Europa besonders positiv herausstechen. Der Börsenwerte Verlags Blog berichtet.

Aktien von Unternehmen, deren Wert der börsennotierten Beteiligungen den eigenen Börsenwert übersteigt, sind aus mehreren Gründen interessant:

- Unterbewertung: Wenn der Marktwert des Unternehmens niedriger ist als der Wert seiner Beteiligungen, deutet dies darauf hin, dass die Aktie unterbewertet ist. Dies bietet eine potenzielle Arbitragemöglichkeit für Investoren, die davon ausgehen, dass der Markt diese Diskrepanz im Laufe der Zeit korrigieren wird.

- Sicherheitspuffer: Diese Situation bietet einen gewissen Sicherheitspuffer, da die Beteiligungen alleine schon den derzeitigen Börsenwert rechtfertigen. Das Risiko eines weiteren Kursrückgangs ist daher begrenzt, solange die Beteiligungen ihren Wert behalten oder steigern.

- Potenzial für Kursgewinne: Sobald der Markt die Diskrepanz erkennt und der Aktienkurs anpasst, können Investoren von Kursgewinnen profitieren. Dies kann geschehen, wenn das Unternehmen Maßnahmen ergreift, um den Wert der Beteiligungen zu realisieren oder sichtbarer zu machen.

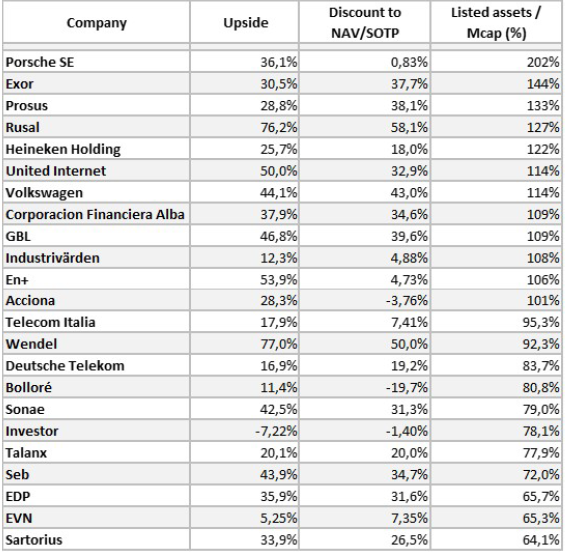

Auch vor diesem Hintergrund hat sich der Baader Bank-Kooperationspartner AlphaValue nach Aktien in Europa umgesehen, die börsennotierte Vermögenswerte im Wert von 60% oder mehr ihrer eigenen Marktkapitalisierung besitzen. Innerhalb des von dem Researchinstitut hausintern abgedeckten Anlageuniversums fanden die Analysten 23 Aktien, die dieser Vorgabe entsprechen, wie es in einer Publikation vom 17. Juli heißt. Laut AlphaValue könne man bei diesen Titeln auf eine Arbitragemöglichkeit hoffen, aber es scheine, als ob niemand daran interessiert sei, oder potenzielle Investoren die beim Versuch, die inneren Wert zu heben, „Reibungskosten„ entstehen, die eine solche Aufgabe schwierig oder mühsam machen.

Die Liste jener Aktien, die laut AlphaValue interessante Bewertungsfragen aufwerfen

Wie die Angaben in der obige Tabelle zu verstehen sind, erläutert ValueAlpha anhand einiger Beispiele: Die Marktkapitalisierung der Porsche SE ist durch die börsennotierte Beteiligung (hier Porsche AG und VW) doppelt abgedeckt, aber es gibt genug Schulden und Verpflichtungen, um letztlich zu einem geringen Abschlag zum Nettoinventarwert (NAV - 0,8%) zu komme. Das hält AlphaValue jedoch nicht davon ab, bei Porsche SE dank anderer Bewertungskennzahlen ein Aufwärtspotenzial von 36 % zu sehen.

Bei Bolloré (französischer Mischkonzern) machen die Seine börsennotierten Beteiligungen (Vivendi, UMG) 80% der Marktkapitalisierung aus, und das Unternehmen ist als Holdinggesellschaft so „modern“, dass es mit einem Aufschlag von 20 % auf seinen NAV gehandelt wird. Anhand anderer Bewertungsmetriken lässt sich laut AlphaValue dennoch ein Aufwärtspotenzial von 11% errechnen.

Abgesehen von diesen beiden Beispielen weisen die meisten der oben aufgeführten Aktien erhebliche Abschläge zum NAV auf, obwohl sie aufgrund des Gewichts ihrer börsennotierten Vermögenswerte sehr leicht zu bewerten sind. Dies bedeutet, dass die „versteckten Elemente“, d. h. Verpflichtungen aller Art, einschließlich der Schulden der Muttergesellschaft, von Bedeutung sind. Wenn diese Dinge ein „Anhängsel“ (Investor) sind, ist der Abschlag auf das Nettovermögen quasi gleich Null, so AlphaValue.

Ein typischer Fall von übermäßigem Verschuldungsgrad ist gemäß den Autoren Telecom Italia: Als ein stark verschuldetes Unternehmen hat dieser Titel eher den Charakter einer Kaufoption als den einer Aktie, was dazu beitragen dürfte, dass die 67%ige Beteiligung an der börsennotierten Tim Brazil fast so viel wert ist wie die eigene Marktkapitalisierung von Telekom Italia.

Bemerkenswerterweise gilt aus der Sicht von AlphaValue das Gleiche für die Deutsche Telekom: Ihrer 93 Mrd. Euro/48%igen Beteiligung an T-Mobile steht einer Nettoverschuldung des Konzerns von 45 Mrd. Euro gegenüber. In Sachen NAV ergebe sich zwar ein Abschlag, aber für ein Unternehmen mit einer Marktkapitalisierung von 120 Mrd. Euro sei dieser nicht besonders attraktiv.

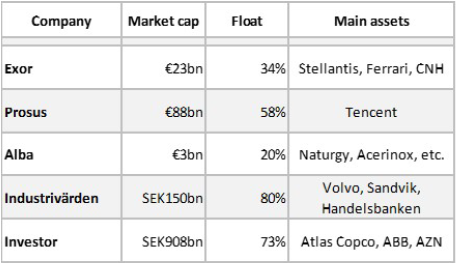

Es gibt laut AlphaValue aber eine Handvoll Unternehmen in der obigen Liste, die wirklich einen weiteren Blick wert sind, da sie große liquide Vermögenswerte mit keinen Schulden kombinieren:

Die fünf Aktien sind laut Alpha-Value dank NAV-Abschlag wirklich interessant

Unabhängig davon ist nach Angaben des Researchinstituts zu beobachten, dass Situationen, in denen börsennotierte Vermögenswerte die Marktkapitalisierung annähernd decken, eher im Automobilsektor auftreten (Exor, VW, Porsche). Dies sei einst auch bei Renault dank einer 35%igen Beteiligung an Nissan der Fall gewesen, als die eigenen Aktivitäten von Renault noch wertlos waren. Dies sei nun nicht mehr der Fall, da die Bewertung von Nissan zusammengebrochen sei, Nissan-Aktien veräußert worden seien und sich vor allem der Wert der eigenen Aktivitäten erholt habe (der Aktienkurs ist deutlich gestiegen).

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.